目次

スナックの経営者の方が毎年頭を悩ませるであろうことが、ズバリ「確定申告」。

確定申告の度に、以下のような疑問を抱くスナックオーナー様の方は多いのではないでしょうか?

- 「経費を多めにしているけど、税務調査とか大丈夫?」

- 「もっと経費って落とせるんじゃないかな?損していない?」

結論から言うと、経費を増やせば増やすほど、支払う税金を少なくすることが可能です。

正しい経費の計上方法を理解することで、節税効果30%向上・適切な税務処理・経営効率の向上など、具体的な成果を出すことができます。

本記事では、スナックの経費に関して以下の内容を紹介していきます。

- そもそもスナック経営における「経費」とは?

- スナック経営で経費になるもの、ならないもの

- スナックの経費に関する注意点

読後はスナックの経費事情に関して理解でき、スッキリ経費を計上できるようになるでしょう。スナックオーナーの方は、ぜひ参考にしてみてください。

そもそもスナック経営における「経費」とは?

そもそも経費とは「事業を行う上でかかる費用」のことで、以下の2種類に分類できます。

- 収入金額を得るために、直接的にかかった費用

- 給料・広告費といった、販売や管理のための業務上の費用

収入を得るために直結するものや、業務上の費用は全て「経費」として計上することが可能です。

そんな経費は、売上から差し引くことで「利益」となります。

「利益 = 売上 – 経費」

このうち所得税や法人税が課税されるのは「利益」であるため、経費を増やせば増やすほど、各種税金の額を減らすことができます。

むしろ極端な話、経費が売上を上回るのであれば、これらの税は課税されません。

「売上50万ー経費50万=利益0円」

このように利益が0円なら、課税される所得税も0円となります。

経費を増やすと手元に残る金額も減りますが、どうせ税金として取られるくらいならば、お店の設備に投資したり、ボーナス等でスタッフに還元したりした方が効果的ですよね。

業務委託の収入が20万超えるけど、この場合税金取られるくらいなら今から本とか買って経費として計上した方が節税になるんだろうか

— おにっしー (@o_nishy) November 10, 2018

要するに、「国に納めるお金」にするのか「お店の未来のためのお金」にするのかの違い。

売上を伸ばすことばかりに目が行きがちですが、儲かっているスナックは賢く経費を計上し、お店の未来のために投資しているんです。

スナック経営で経費になるもの

前章では経費の大切さについて述べました。

続いて気になるのは、「ではスナック経営では何が経費になるのか?」という点ですよね。

先ほど述べたように、お店の利益を生み出すためのものや、業務上に必要なものは経費としてみなされます。

スナック経営で経費になるものは意外に多く、適切に計上することで大きな節税効果を得ることができます。

それぞれ確認していきましょう。

①仕入れ費用

まず、お酒や食品の仕入れ代は問題なく経費となります。

スナックではお酒や食事を提供して利益を得ているわけですから、商品として提供しているものは経費として計上して問題ありません。

付き出しやチャーム(お菓子)なども「仕入」として経費計上が可能です。

②家賃、水道光熱費

続いて、スナックの物件での家賃、水道光熱費、ガス代なども経費として計上可能です。

ただし個人的に借りている物件は営業とは関係ないので、そちらは経費にはなりません。

あくまでスナックの店舗の家賃、水道光熱費等が経費となります。

共益費やゴミ代なども含まれるため、店舗運営にかかる固定費はしっかりと計上しましょう。

③消耗品費

割り箸やおしぼり、ボールペンなど、使えば無くなるモノも経費として計上可能です。

ただし消耗品と言っても、経費となるのは営業に関係あるものだけなので、注意してください。

カラオケの消耗品やマイクカバー、清掃用品なども含まれます。

④家具・備品代

ソファーやテーブルなどの家具・備品も、30万円未満の場合は少額資産として経費になります。

ただ、30万円を超える家具・備品に関しては減価償却が必要なので注意してください。

カラオケ機器やマイク、音響設備なども備品として経費計上が可能です。

⑤人件費

キャストを雇用している場合の人件費も経費として計上できます。

普段の給料だけでなくボーナス等も経費になりますので、節税も兼ねてキャストに還元してあげるのもいいでしょう。

特に、長いこと働いてくれている従業員ならなおさら還元してあげたいところです。

お店の未来のためになる経費はどんどん使っていきましょう。

スナックのママ・キャストの給料体系はどう決める?オーナー向けに紹介

⑥広告宣伝費・接待交際費

ホームページ作成費やイベント案内状の作成費などの広告宣伝費も経費として計上可能です。

また、常連のお客様との食事代やコンペ参加費なども接待交際費として経費になります。

これらの費用はお客様との関係性を深め、新規顧客の獲得にもつながる重要な投資です。

適切に管理することで、集客効果を高めながら節税効果も期待できます。

スナックにホームページは必要?集客効果と作成時の注意点を解説

⑦デジタル関連費用

2025年現在では、デジタル化への対応も重要な経費項目となっています。

以下などは、全て経費として計上可能です。

- カラオケのリース代

- POSレジの月額費

- クレジットカード会社への手数料

- ホームページ制作・運営費

- SNSやWeb広告費

「スナック経営を良くするためのサービス」に投資すると、節税と売上アップの両方が図れます。経費の使い道の中でもかなり優先度は高いと言えるでしょう。

スナックにホームページは必要?集客効果と作成時の注意点を解説

⑧保険料・手数料

店舗の火災保険や損害保険料なども経費として計上できます。

また、税理士等の専門家に依頼する費用や手数料も全額経費にすることが可能。

これらの費用は見落としがちですが、確実に経費として計上することで節税効果を高められます。

スナックの経費に関する注意点

最後に、スナックの経費に関する注意点を3つ紹介します。

例え悪意がなくとも、税金を正確に納めていなければいつか税務署はやってきます。

税金関連のトラブルを避けるためにも、それぞれ押さえておきましょう。

- 個人事業主と法人での違いに注意する

- 規模が大きい場合は税理士への依頼も検討する

- 領収書等を保管しておく

①個人事業主と法人での違いに注意する

先ほども少し話が出たように、個人事業主と法人とでは税金の仕組みが異なるので注意してください。

例えば、「利益」に対してかかる税金はそれぞれ以下の計算式で求められます。

(収入ー経費ー控除)✕税率ー課税控除額

利益×法人税(40%)

このうち個人事業主の「税率」は所得金額によって異なります。

そのほか先ほど述べたように、法人では「役員報酬として給料を経費にできる」などの細かな違いもあるので、個人事業主から法人になった際は一度法人の税制について調べてみるのがおすすめです。

とはいえ、どちらも「経費を増やせば税金を減らせる」という基本的なルールは変わりませんので、賢く経費を使っていきましょう。

水商売は確定申告が必須?納税すべき5つの税金を個人事業主・法人別に解説

②規模が大きい場合は税理士への依頼も検討する

続いて、スナックの規模が大きい場合は税理士への依頼も検討してみてください。

というのも、売上やキャストが多かったり、法人化したりすると、税金関連の処理も複雑化していきます。

その中で意図しないミスや間違った計算が生じる可能性も十分あるでしょう。

しかし、故意なミスではないとしても、税務署はちゃんと追ってきます。

その際罰則金がかかるケースもありますので、ぜひ専門家への相談も検討してみてください。

もちろん税理士費用も経費として計上できますよ。

③領収書等を保管しておく

最後に、レシート等はしっかり保管しておくようにしましょう。

いくら経費を増やしたとしても、「支払った」という証明ができなければ経費として認められません。

よって領収書やレシートの保管は意識的に行うようにしてください。

また、レシート以外にも、以下の事項がわかる書類であれば領収書として使用することが可能です。

- 支払いを行った日付

- 支払いを行った者

- 支払った金額

- 支払いを受けた者(上記金額を領収した者)

- 支払いを行った理由(但し書き)

いつ税務署が来てもいいように、最低でも3年分の領収書は保管しておきましょう。

スナック経営で経費にならないもの

スナック経営で経費になるものは案外多いことがわかりました。

しかし一方で、以下はスナック経営で経費にはできないので注意してください。

適切な経費計上のためには、何が経費として認められないかを理解することも重要。

間違った計上をすると、後々税務調査で指摘を受ける可能性があります。

①経営に関係ない消費

まず大前提として、経営に関係ない消費は総じて経費にはできません。

そもそも「経費」に該当するのは、収入金額を得るために直接的にかかった費用、または給料・広告費といった販売や管理のための業務上の費用のどちらかです。

よってこれらに当てはまらないものは経費にはなりません。

- 個人的な食事の費用

- 個人的な家賃、公共料金

- スナック以外でも着用する衣服代

こういったものを経費としていると、いずれ税務署がきて不足分の税金や、罰金を支払わなくてはいけなくなります。

経営に関係あるのかどうか微妙なラインのモノも多いかと思いますが、そういったグレーゾーンのものに関しては税理士に相談するのが確実です。

いずれにせよ、「なんとなく」でなんでもかんでも経費にするのは非常にリスキーですので、避けるようにしましょう。

②事業主個人にかかる健康診断費

事業主個人の健康診断費用は、従業員の健康診断とは異なり、経費として計上することはできません。

これは個人的な支出とみなされるためです。

ただし、従業員の健康診断費用については福利厚生費として経費計上が可能です。

事業主個人と従業員では取り扱いが異なることを理解しておきましょう。

③事業主の給与(個人事業主の場合)

先ほど人件費は経費になると述べましたが、もし個人事業主である場合、事業主に対しての給与は経費にならないので注意してください。

なお、法人化していれば「役員報酬」として社長への給料も経費になります。

年間の売上が1000万円近いのならば、法人化することでかなりの節税が図れるでしょう。

④プライベートでも使用する衣服・化粧品

スナック経営においては、接客時の衣装や化粧品が必要になりますが、プライベートでも使用可能なものは経費として認められません。

明らかに業務専用とわかるものでなければ、経費計上は難しいでしょう。

ただし、店舗の制服として統一されたものや、明らかに業務専用の衣装については経費として計上可能です。

業務専用かプライベート兼用かの線引きを明確にすることが重要です。

スナック経営の経費に関するよくある質問(Q&A)

Q1. どこまでが経費として認められる?

A. 経費として認められるかどうかの判断基準は、その支出が「事業に直接関係するか」という点です。

収入を得るために直接的にかかった費用、または販売や管理のための業務上の費用であれば経費として計上可能です。

グレーゾーンの支出については、税理士に相談することで適切な判断ができます。

Q2. 個人事業主と法人では経費の扱いに違いはありますか?

A. 個人事業主と法人では、税制上の取り扱いに大きな違いがあります。

最も重要な違いは、個人事業主の場合は事業主への給与は経費にならないのに対し、法人では役員報酬として経費計上が可能という点です。

その他にも、個人事業主では所得税が適用され、所得金額に応じて税率が変動します。一方、法人では法人税が適用され、一定の税率で計算されます。年間売上が1000万円を超える規模になった場合は、法人化による節税効果を検討することをおすすめします。

Q3. 経費の領収書はどのように保管すればよいですか?

A. 領収書の保管は税務申告において非常に重要。最低でも3年分の領収書は保管しておく必要があり、いつ税務調査が来てもよいように整理しておきましょう。

領収書として認められるためには、以下の5つの要素が必要です。レシート以外でも、これらの情報が記載された書類であれば領収書として使用できます。

- 支払いを行った日付

- 支払いを行った者

- 支払った金額

- 支払いを受けた者(上記金額を領収した者)

- 支払いを行った理由(但し書き)

デジタル化が進む現在では、POSレジシステムを活用することで自動的に経費管理ができ、紛失リスクも軽減できます。

スナック経営でおすすめの伝票は?効率のいい伝票作成方法も紹介

Q4. デジタル関連の投資は経費になりますか?

A. 2025年現在、デジタル関連の投資は積極的に経費として計上することをおすすめします。

POSレジシステムの導入費用や月額利用料、ホームページ制作費、SNS広告費、オンライン予約システムなどは全て経費として認められます。

デジタル投資は節税効果と業務効率化の両方を実現できる、最も効果的な経費の使い道の一つです。

Q5. 税理士に依頼した場合の費用も経費になりますか?

A. 税理士への報酬は全額経費として計上可能です。

確定申告の代行費用、月次の帳簿作成費用、税務相談料などはすべて「支払手数料」または「顧問料」として経費処理できます。

税理士に依頼することで、正確な税務処理が可能になり、結果的に適切な節税効果も期待できます。特にスナック経営の規模が大きくなった場合や、法人化を検討している場合は、専門家のサポートを受けることで大きなメリットを得られるでしょう。

税理士費用は経費になる上、専門的なアドバイスにより結果的に税負担を軽減できる効果的な投資です。

スナック専用のPOSレジを使って経費の管理をしよう!

ここまでスナックの経費について紹介してきました。ただ、中には以下のような方もいるのではないでしょうか?

- 経費や売上をいちいち管理するのが面倒くさいし、無くしたり計算ミスしたりしそう

- よくわからないから税理士に任せたいけど、そこまで経費をかけたくない

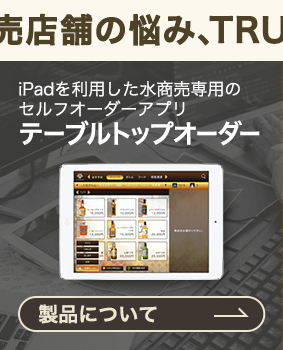

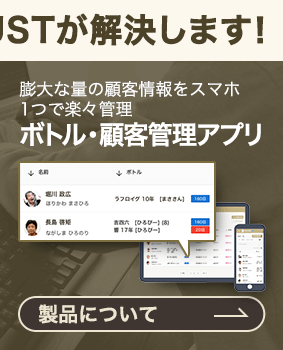

このような方は、ズバリ「POSレジ」を導入するのがおすすめです。

POSレジは売上管理や給与計算の機能だけでなく、クラウド上でデータを自動で保管してくれる役割も持っています。つまり、あなた自身が苦労して伝票を整理する必要もなく、税理士にお願いする必要もなく、POSレジ1台で税金対策が可能なんです。

2025年現在、デジタル化への対応は必須となっており、POSレジの導入は節税効果と業務効率化の両方を実現できる最も効果的な投資の一つです。

弊社ではスナック専用のPOSレジを提供していますので、ぜひ経費や売上の管理に役立ててみてください。もちろんPOSレジの代金も経費として計上できますよ。

法律・税務のコンプライアンスでお悩みの方へ

水商売経営において、法律・税務のコンプライアンスは経営の根幹です。

適切な法律・税務対応を行うことで、摘発リスクの回避、罰金や営業停止の防止、税務調査への備え、そして長期的に安定した経営基盤の構築が可能になるでしょう。

弊社のLINE公式アカウントでは、法律・税務に関する以下のサポートを提供しています。

- 売上データを自動集計するPOSレジ「TRUST」の紹介

- 税理士・行政書士など専門家の紹介

- 風俗営業許可取得に必要な業者情報

- POSレジを活用した税務管理に関する個別相談

違法営業のリスクを避け、適切な納税を行うことで、長期的に安定した経営を実現できます。

特に、源泉徴収や確定申告でお困りの経営者の方には、POSレジによる自動集計機能が大きな助けとなるでしょう。

まとめ

今回はスナックの経費について紹介してきました。スナックに限らず、お店や会社を経営する上で「経費」はとても重要なものです。

無闇に経費を使えば手元に残る利益がただ減るだけですが、お店の未来につながるものに経費を使っていけば、お店への投資を行いつつ、支払う税金も減らすことが可能となります。

賢く経費を使って、より素敵なスナックを作っていきましょう。その1つとしてPOSレジは有効な経費の使い道かと思いますので、ぜひ一度詳細もチェックしてみてください。